現在の私の総資産は1800万円くらい(今月は支出が多いから割っているかも)ですが、税金等を無視して各利回りごとの配当金は下記のようになります。

利回りが6%だったら配当は108万円

利回りが5%だったら配当は90万円

利回りが4%だったら72万円

利回りが3%だったら54万円

ポートフォリオを見ると、JT、AT&Tを始めとして高配当銘柄を結構買っているような気がするのですが、5月末時点の配当を計算したら、約7万円くらいしかありませんでした。

配当を年換算したら20万円にも届きません。配当利回りが1%程度しかないということになります。

もっと配当をもらっていると思っていたので、すこしショックを受けました。

ということで、配当を増やすためにポートフォリオを見直しました。

配当が少ない理由は簡単でした。

VOOや1557といった配当利回りが低いS&P500に連動するETFの割合が高いからでした。

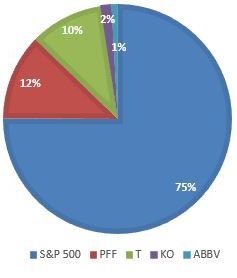

外国株式の割合は下記のようになっています。S&P 500に連動するETFの割合が75%もありました。

そしてVOOの利回りが1.46%です。

配当を増やしたければS&P 500連動するETFを売って高配当銘柄を購入すればいいのですが、上記チャートを見ていると今売ることが正しいのか悩んでしまいます。右肩上がりなので悩みますよねぇ。

とはいえ、低利回りのS&P500連動ETFが外国株式の75%を占めているのは事実なので、全部でないにしてもある程度は売却し、高利回りの株を購入するための原資にする必要がある気がします。

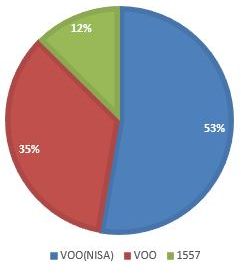

ところで、私はS&P500連動ETFを3パターンで保有しています。VOO(特定預かり)、VOO(NISA)、1557(特定預かり)の3つです。保有割合は下記のようになっています。

VOO(NISA)が半分を占めています。1557は今年初めて買ったので割合的には少なめです。

売却するならVOOですかね。売却代金はドルで払いだされるので、ドル転するまでもなくすぐに買付できるからです。

VOOは特定とNISAそれぞれ保有しているので、どちらを売却するかです。

検討した結果、NISAのVOOを売却することにしました。NISAだと売却益の国内課税分が非課税になるからです。売却益の約2割が非課税になるのは大きいです。

VOOの売却代金を始めとして、ドル転したりして日本円で400~500万円分くらいドルを準備できそうなので、何を買うか検討したいと思います。

なお、VOOの売却&株の購入は7月に入ってからの予定です。

[L1_wsbStart][L_wsbAvatar]https://uc-investor.info/wp-content/uploads/2019/05/UC.jpg[L_wsbName][L_wsbText]まずは年間配当50万円![L_wsbEnd]

コメント